Reporting et tableau de bord : 10 indicateurs financiers à suivre

Surveiller les flux de trésorerie et analyser les performances financières fait partie intégrante du travail des DAF. C’est même un axe phare de leur mission de participation à la croissance de l’entreprise.

Mais quels sont les principaux indicateurs financiers à surveiller dans son tableau de bord ? Ceux qui démontrent la valeur de l’entreprise et jaugent sa pérennité sur les années à venir ?

Cap sur 10 données à intégrer dans son reporting financier !

1. Le chiffre d’affaires, premier indicateur financier

Indicateur par excellence des performances financières d’une entreprise, le chiffre d’affaires désigne le montant total des recettes générées au cours d’une période donnée.

Dans votre tableau de bord financier, il permet de suivre l’évolution des ventes à travers plusieurs périodes, afin de repérer des changements dans les niveaux d’activité.

La mesure du CA peut également être ventilée par type de produits/services, région géographique, filiale, agence, etc. Cela va dépendre de la structure de votre entreprise, ainsi que de ses objectifs.

2. La marge facturée

Autre indicateur financier phare : la marge facturée. Il s’agit de la différence hors taxes entre le prix à la vente et le coût de revient de vos produits ou services.

Tout comme le chiffre d’affaires, la marge facturée doit être mesurée mensuellement et comparée à la période précédente. Sans oublier de la décliner par agence ou filiale !

C’est la clé pour déceler un manque de formation d’une agence, par exemple, ou motiver les filiales moins performantes.

3. La productivité par tête ou horaire

Après l’analyse des performances au niveau des filiales, vérifiez celles de vos collaborateurs. Dans votre reporting financier, indiquez la productivité des employés.

La productivité par tête

Pour obtenir cet indicateur de performance financière, divisez la valeur de la production par l’effectif de votre équipe en temps plein

Par exemple, si vous signez 55 contrats par mois, alors que votre équipe est composée de 7 personnes, vous obtenez une productivité par tête de 7.8 signatures.

La productivité horaire

Ici, il faut diviser la valeur de la production par le nombre d’heures travaillées. Si vos 7 collaborateurs travaillent chacun 35h par semaine, vous obtenez un total de 980 heures par mois.

980 h / 55 contrats = 17.8 h de travail pour une signature.

4. Le taux de marge brute, indicateur des performances financières

Le taux de marge brute reflète votre capacité à réaliser des bénéfices sur la revente de vos produits. Grâce à cet indicateur financier, vous pouvez mieux déterminer votre stratégie de tarification.

Pour déterminer ce taux, utilisez cette formule : Marge brute/Prix d’achat HT x 100

Assurez-vous que votre tableau de bord et votre reporting financier contiennent une analyse de la croissance du taux de marge selon les années. L’objectif étant de l’augmenter ou, au moins, de l’indexer sur les prix d’achat si ceux-ci sont sujets à l’inflation.

Le taux de marge brute est souvent confondu avec le taux de marque qui lui se calcule de la façon suivante : Marge brute/Chiffre d’affaires HT x 100

5. Le ratio Masse salariale/Chiffre d’affaires

Un tableau de bord bien conçu doit contenir le ratio masse salariale/chiffre d’affaires. Vous pouvez ainsi contrôler la progression de votre masse salariale au fil des années, ainsi que son impact sur vos performances financières.

Plus important encore : cet indicateur permet de déterminer la masse salariale que votre entreprise est capable de supporter. Le DAF s’en sert généralement pour piloter les décisions liées à la gestion de vos ressources humaines.

6. Le Nombre de Jours de crédits Clients (NJC)

Indicateur financier essentiel, le NJC vous permet de calculer vos besoins en fonds de roulement. Concrètement, il mesure le nombre de jours moyen entre la livraison d’un service ou produit et son règlement.

Il se calcule ainsi :

Créances TTC / Chiffre d’affaires annuel x 360 jours.

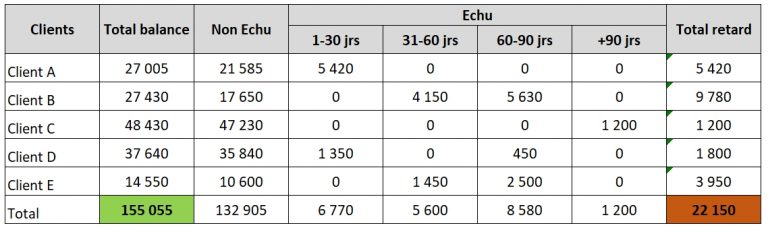

7. La balance âgée

Toujours dans la catégorie des crédits, la balance âgée est un indicateur financier incontournable pour identifier les créances échues ou non par période.

Ainsi, vous pouvez reconnaitre les retards de paiement, les recouvrements prioritaires, les créances douteuses, ainsi que les litiges éventuels.

L’intérêt de la balance âgée est d’anticiper les encaissements à venir, ce qui vous permet de mieux piloter vos investissements.

Ce document comptable se présente sous forme de tableau et recense les créances par client.

8. Le taux d’échus

Après avoir identifié la balance âgée, il est temps de passer au taux d’échus. Cet indicateur financier permet de suivre vos retards de paiement. Pour le connaître, divisez les factures échues par l’encours total de créances.

Le résultat optimal devrait être de 0%, car cela signifie que vos clients vous règlent en temps et en heure.

S’il est élevé, c’est le signe qu’il est temps de revoir votre stratégie de recouvrement, notamment en automatisant vos tâches manuelles, comme l’envoi et la relance des factures clients.

9. Le crédit fournisseurs

De la même manière que vous devez suivre les créances des clients, votre tableau de bord financier doit contenir les crédits fournisseurs.

L’objectif est d’identifier, en temps réel, les éventuels retards de règlement et leur impact futur sur la trésorerie.

Pour le calculer, utilisez la formule :

Encours total des dettes envers fournisseurs / Achats TTC quotidien.

10. L’évolution de la trésorerie

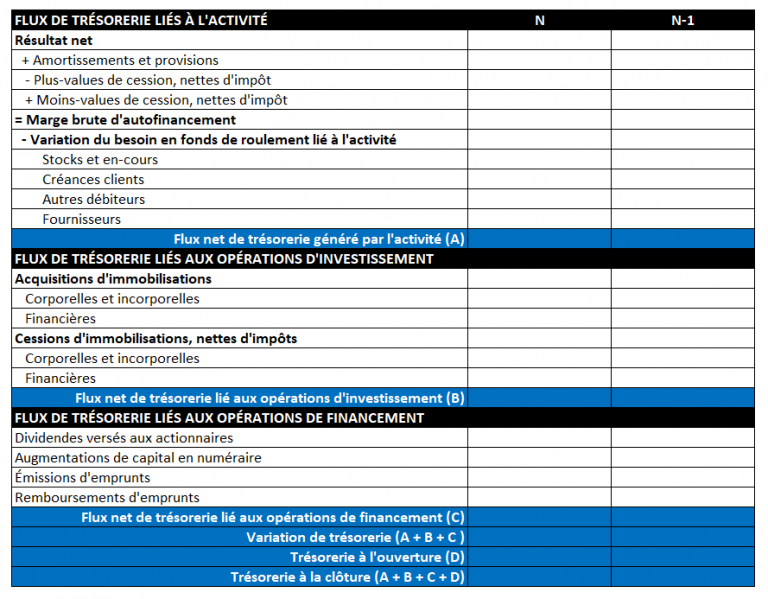

Pour suivre l’évolution de votre trésorerie, vous avez besoin d’un tableau des flux de trésorerie (TFT). Il permet de voir les encaissements et décaissements au cours de l’année et de les comparer aux anciens exercices.

Vous obtenez de précieuses informations pour piloter vos décisions financières, connaître vos capacités de financement, limiter l’endettement et assurer l’avenir de l’entreprise.

Exercice essentiel, mais parfois fastidieux, l’analyse financière permet de prendre des décisions stratégiques pour l’avenir de votre entreprise. Cependant, il existe désormais des outils automatisés pour générer des tableaux de bord et reportings en temps réel. À la clé : des décisions rapides, efficaces et vecteurs de croissance.

28 juin 2021

28 juin 2021 Wilfried Rouque

Wilfried Rouque